闇金と関係がある給与ファクタリングの危険性

ファクタリングは企業間のやり取りを行なうサービスなので、個人でも使える給与ファクタリングを検討されている方はご注意ください。

給与前払いサービスとして利用できるのは、ファクタリングのふりをしている闇金です。

知らずに闇金利用しても結果的には自ら闇金に申し込んだ方と同じような取り立てと高額な返済が待っています。

「おかしい」そう思える視点をぜひ大切にしてください。一度でも利用してしまうと奈落の底に落ちるようなものです。

詐欺レベルに高額な手数料と無謀な返済

利用者の皆さまの金利負担の軽減を図るため、法律が改正され2010年6月に上限金利が引き下げられました。お借入れの上限金利は、借入金額に応じて年15%~20%となっています。

引用元:日本貸金業協会

法律で決められている金利上限は最大20%です。しかし、闇金は法律など無視して高額な利息を請求してきます。

闇金によくあるトゴ、トサンとは10日で5割、10日で3割の略語。年利20%など優に超え、年利360%なんてこともあるのでご注意ください。

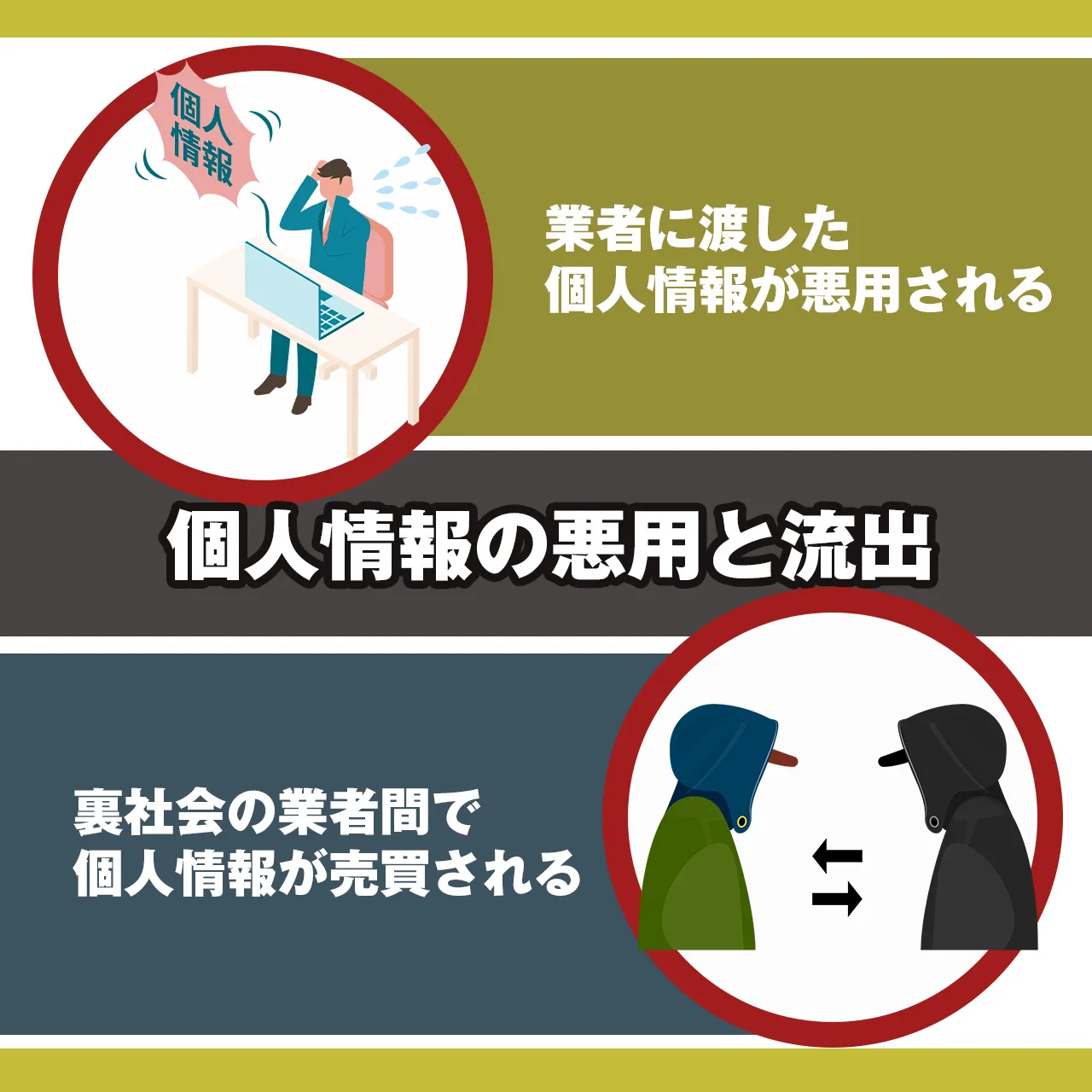

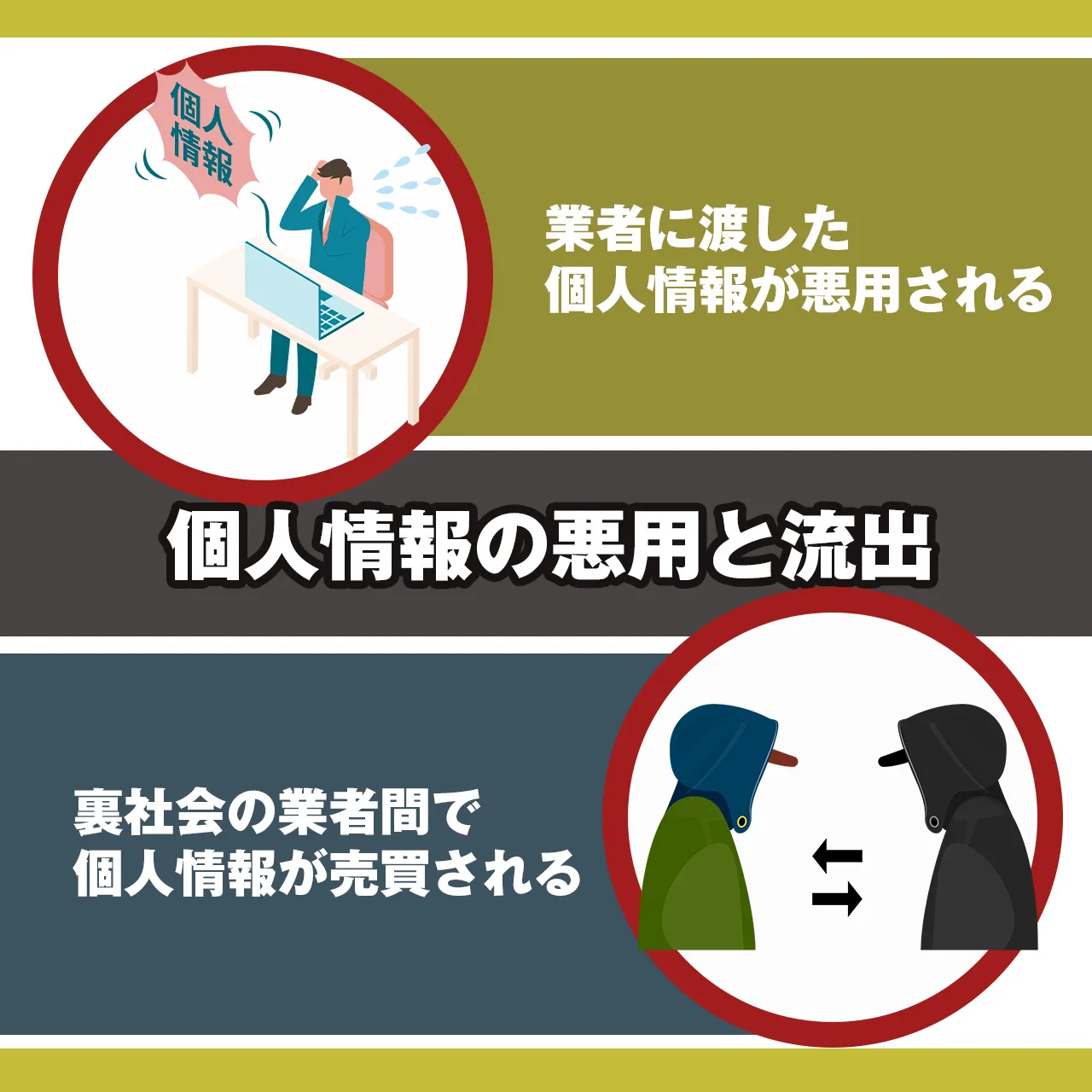

粗末な扱いで駄々洩れの個人情報

元から違法と知りながら貸付けを行なう闇金業者です。本来ならしっかり管理されるべき個人情報も駄々洩れ。別の闇金に個人情報を横流しされる可能性もございます。

一度違法業者に渡った個人情報は裏社会に出回り、情報屋(名簿屋)に売られ、グルグルと個人情報が回されることも。

闇金新規契約の勧誘や押し貸し(勝手に銀行に振り込み返済を求める手法)被害に遭うこともあるかもしれません。

窮地に陥ると闇金に転落する

ここまでファクタリングのふりをした闇金業者への注意についてお話ししてきましたが、間違って闇金に借りると自ら違法業者に融資を求める可能性もあります。

なぜ?おそらくそう思われますよね。自分から闇金を利用するはずがないと感じられると思います。

しかし、精神的に窮地に立たされた人はなにをするかわかりません。

| 職業 |

合計人数(人) |

男性の人数 |

女性の人数 |

| 議員・ 知事・ 課長以上の 公務員 |

2 |

2 |

0 |

| 会社・ 公団等の 役員 |

31 |

27 |

4 |

| 会社・ 公団等の 部・課長 |

3 |

3 |

0 |

| 小売店 自営者 |

12 |

12 |

0 |

| 不動産業 自営者 |

2 |

2 |

0 |

| 飲食店 自営者 |

24 |

21 |

3 |

| 農林漁業 自営者 |

13 |

13 |

0 |

| 製造業 自営者 |

9 |

9 |

0 |

| 土木・ 建築業 自営者 |

60 |

60 |

0 |

| その他の 自営者 |

57 |

55 |

2 |

| 研究者 |

0 |

0 |

0 |

| 情報処理・ 通信技術者 |

7 |

7 |

0 |

| 医師 |

1 |

1 |

0 |

| 歯科医師 |

1 |

1 |

0 |

| 獣医師 |

0 |

0 |

0 |

| 薬剤師 |

1 |

1 |

0 |

| 保健師 |

0 |

0 |

0 |

| 助産師 |

0 |

0 |

0 |

| 看護師 (准看護師 を含む) |

2 |

1 |

1 |

| その他の 保健医療 従事者 |

1 |

1 |

0 |

| 社会福祉 専門職業 従事者 |

1 |

0 |

1 |

| 弁護士 |

0 |

0 |

0 |

| 公認 会計士 |

0 |

0 |

0 |

| 税理士 |

0 |

0 |

0 |

| デイトレー ダー・FXト レーダー |

1 |

1 |

0 |

| 小中高等 学校教員 |

0 |

0 |

0 |

| 特別支援 学校教員 |

0 |

0 |

0 |

| 大学教員 |

0 |

0 |

0 |

| その他の 教員 |

4 |

2 |

2 |

| 著述家 |

0 |

0 |

0 |

| 記者・ 編集者 |

0 |

0 |

0 |

| 美術家・ デザイナー ・写真家・ 映像撮影者 |

1 |

0 |

1 |

| 芸能人 |

0 |

0 |

0 |

| プロ スポーツ 選手 |

0 |

0 |

0 |

| その他の 専門的・ 技術的 職業従事者 |

20 |

18 |

2 |

| 事務員 |

15 |

10 |

5 |

| 販売店員 |

14 |

9 |

5 |

| 露店・ 行商・ 廃品回収 |

0 |

0 |

0 |

| 営業職業 従事者 |

16 |

15 |

1 |

| その他の 販売従事者 |

12 |

11 |

1 |

| 介護 サービス 職業従事者 |

7 |

6 |

1 |

| 美容師・ 理容師 |

1 |

1 |

0 |

| 調理人・ バーテン ダー |

4 |

4 |

0 |

| 飲食店店員 |

6 |

6 |

0 |

| ホステス・ ホスト |

2 |

0 |

2 |

| 遊技場等 店員 |

0 |

0 |

0 |

| その他の サービス 職業従事者 |

22 |

19 |

3 |

| 自衛官 |

2 |

2 |

0 |

| 警察官・海 上保安官・ 看守・消防 員等 |

1 |

1 |

0 |

| その他の 保安職業 従事者 |

6 |

6 |

0 |

| 農林漁業 従事者 |

7 |

7 |

0 |

| 輸送・ 精密機械工 |

4 |

4 |

0 |

| 機械工 (輸送・精 密を除く) |

9 |

8 |

1 |

| 金属加工工 |

7 |

7 |

0 |

| 食品・ 衣料品 製造工 |

6 |

6 |

0 |

| その他の 生産工程 従事者 |

22 |

20 |

2 |

| 自動車運転 従事者 |

20 |

20 |

0 |

| その他の 輸送従事者 |

14 |

13 |

1 |

| 機械運転 従事者 |

3 |

3 |

0 |

| 建設職人 ・配管工 |

16 |

16 |

0 |

| 土木建設 労務作業者 |

47 |

47 |

0 |

| 電気工事 従事者 |

9 |

9 |

0 |

| 採掘従事者 |

1 |

1 |

0 |

| 通信従事者 |

1 |

0 |

1 |

| 運搬従事者 |

8 |

8 |

0 |

| 清掃従事者 |

6 |

5 |

1 |

| 包装従事者 |

1 |

1 |

0 |

| その他の 運搬・清掃 ・包装等 従事者 |

5 |

5 |

0 |

| その他 |

21 |

20 |

0 |

| 有職計 |

568 |

527 |

41 |

引用元:金融庁 / 消費者庁 / 厚生労働省(自殺対策推進室) / 法務省(2024年10月9日)

これは多重債務が原因で自死を選んだ方の職業別データです。自営業で自ら命を絶った方は他の職業より多く、経営難などで苦しまれたことがわかります。

この方々がファクタリングを検討されたか、闇金を利用されたかまではわかりませんが、極限まで追い詰められた人がなにをするかは本当に予測できないんです。

また、こういった結果になった方はご自身でも意識がはっきりしていなかった可能性もあります。パンクして先が見えなくなると思考がはっきりせず、無意識のうちに行動することがあります。

なので、精神的にも金銭的にも追い詰められると闇金を利用してしまうこともあるんです。

闇金との境界線|ヤクザ絡みのファクタリングとは

残念ながら合法なファクタリング業者の中に違法業者も紛れ込んでいます。しかもたちが悪いことい、違法業者は闇金の可能性も。ファクタリングと思って利用したら闇金に借金をしていたってことがあり得るんです。

そこで、安全なファクタリング業者と危ない業者の違い、さらにはファクタリング業者が違法とされた判例をご紹介します。

何気なく利用したファクタリングで人生を棒に振らないよう、ぜひご注意ください。

安全な給与ファクタリングと中身は闇金詐欺業者の違い

ファクタリングは本来企業間で行われる取引です。そのため、お金に困った個人が利用できる業者は闇金の可能性があります。

また、合法なファクタリング業者は貸金業登録をしたうえでサービスを提供しています。

貸金業登録とは、アコムやアイフルなどの消費者金融も行なっている手続きで、仕事として人にお金を貸す時は正規の手続きが必要なんです。

しかし、違法な闇金は登録せずに人にお金を貸したりファクタリングと称してサービスを提供していることも。

そのため、利用している業者が登録済の企業かを調べてから利用されることがおすすめです。

貸金業登録を受けることなく、いわゆる「給料ファクタリング」を業として営む者は、無登録営業として処罰されることになります。

引用元:日本貸金業協会 業務企画部(令和2年3月11日)

ファクタリング業者に登録が必要なことは、貸金業者の登録を行なっている日本貸金業協会からも公表されています。

貸金業登録の有無については金融庁「登録貸金業者情報検索サービス」から検索いただけます。ここでヒットしなかった場合はファクタリング詐欺かもしれないのでご注意ください。

また、中小企業経営されている方で、電力設備に困っている方もいらっしゃると思います。そんな場合はキュービクルの導入することで問題解決につながるかもしれません。

施工業者を探している方は、ぜひキュービクル見積もりBIZをご活用ください。お見積りまで無料にてご利用いただけます!

貸金業のため違法とされた判例

ファクタリング業者が譲渡対象債権に係る債務者の不払いリスクをほとんど負っていない、債権の額面とは無関係に金員の授受がされていたといった事情等を考慮して、金銭消費貸借契約に準じるものと判断された事案

(大阪地裁平成29年3月3日判決)

引用元:金融庁

これは平成29年に判決が出たファクタリングの例です。

ファクタリング利用者からほぼ全額返済され、その額を受け取ったとこのケースは貸金業とみなされたようです。

債務者が弁済しなかった場合、売主が債権額以上の金額をファクタリング業者に支払う旨の公正証書を作成するなど、ファクタリング業者が負担すべき不払いのリスクを負担していないといった事情等を考慮して、貸金業法上の貸付けに当たると判断された事案

(東京高裁令和3年7月1日判決)

引用元:金融庁

本来ファクタリングは業者が債権回収のリスクを負いますが、令和3年のこの事例では、利用者が負担を担っていたとのこと。

この場合も貸金業に値するとして判決が出ていますね。

売主は債務者の資力を担保しないと規定されているものの、譲渡債権の性質や、債権譲渡日から支払日までの期間の短さからして債務者による不履行の可能性は極めて低いといった事情等を考慮して、貸金業法上の貸付けに当たると判断された事案

(名古屋地裁令和3年7月16日判決)

引用元:金融庁

こちらも貸金業とされた事例です。

令和3年のこの判決は、形式上の味方だけでなく支払い期限など細かい部分にも注目された重要な判決となりました。

売主は債権譲渡が発覚すると、取引先(債務者)の信頼を損ね、事業の継続が困難になるため、何としてでも買戻期限までに譲渡債権を買い戻さなければならない状況にあったことをファクタリング業者も認識していたなど、事実上、譲渡債権を担保とする金銭消費貸借に近い経済的機能を有していたといった事情等を考慮して、貸金に関する各種規制を潜脱するものと評価し、公序良俗に反し無効と判断された事案

(札幌高裁令和4年7月7日判決)

引用元:金融庁

こちらはファクタリングと言いながら、実質借金と同じ取引とみなされ、常識で考えて契約無効とされた判例です。

ノンリコースの規定は設けられているものの、抗弁事由が存在しないこと、支払い停止の状態にないこと、破産手続き開始原因が存在しないことなど、債務者における不払いの兆候等がないことについて、売主において表明保証することとされており、売主に債務の保証を求めているのに等しいといった事情等を考慮して、金銭消費貸借契約に該当すると判断された事案

(東京地裁令和4年3月4日判決)

引用元:金融庁

ちょっと難しい言葉が並んでいますが、わかりやすく言い換えると、本来ファクタリング業者がおこなうはずの返済も利用者に責任があったため、「借金と同じ」とされた判例です。

貸金業ではないが違法とされた判例

ファクタリングは貸金業とみなされる場合もあれば、違うこともある。実はかなり複雑な立ち位置にいるサービスなんです。

そんなわけでこれまでグレーゾーンとして認識されていましたが、近年の判例で以前よりはポジションが明確になってきました。

貸金業ではないが違反とされた判例は以下です。

ファクタリング業者は償還請求権を有しておらず、売主としても債権の買戻しを予定していないことなどから、実質的にも債務者の不払いリスクがファクタリング業者に移転していると評価できること、対抗要件具備は猶予されているものの、ファクタリング業者の判断において具備が可能であったこと、債権額面と売買代金の差額(手数料)についても担保目的であることを推認させるような大幅なものということもできないことなどを総合考慮し、貸金業法は適用されないと判断された事案

(東京地裁令和2年9月18日判決)

引用元:金融庁

この判例でわかったことは、ファクタリングは貸し借りをしているんではなく売り買いをしているとされているということです。

また、利用者が振り込まれた給料を払わなかったとしてもそれはファクタリング業者の責任にもなっています。

普通のローンは借りた人、つまり利用者に責任がありますが、この判例を見る限りでは違うことがわかりますね。

また、注目したいのは手数料。貸し借りの時に発生する手数料は名目として利子なんかが挙げられます。

でも、この判例では貸し借りではなく売り買いとされているので、手数料=利子とされないこともあるってことなんですね。

その他こんな判例もありました。

契約上、債務者の不払い等により回収することができなかった額につき売主が責任を負うものとはされておらず、実際に、債務者の無資力の危険についての負担がファクタリング業者に移転したものと認められること、また、債権額面と売買代金との差額(手数料)についても、実質的に担保目的のものであることを推認させるような多額のものではないことなどを総合考慮し、債権の確定的な売買であると判断された事案

(東京高裁令和4年6月15日判決)

引用元:金融庁

こちらも先ほど同様売買とされた判例です。

たしかにまだはっきりとはしていませんが、売り買いた貸し借りとして違法とされることがわかりますね。

こんな感じでファクタリングに関する判例は出ています。まだ不透明な部分もあるファクタリングですが、ルールがはっきり決まる日もそう遠くないのかもしれません。

給与ファクタリングはグレーゾーン?

現状給与ファクタリングはグレーゾーンとも言えるかもしれません。というのも、先ほどご紹介したように貸し借り扱いされるものや売り買い扱いされるものが混在しており、結局のところハッキリしないやり取りもあるからです。

今現在言えることは、ただの闇金もファクタリング業者のふりをして紛れていることもあるため、そこはご注意ください。

しかし、自分の目利きだけで合法・違法を見極めるのは難しいこともあると思います。そんな時は専門的にファクタリングを扱っているサイトで検索するのもひとつ。

紹介されているサービスの中から自分に合ったサービスを探してみてくださいね。

ファクタリングにせよ闇金にせよ、結局のところ相手は「お金」なんです。だからこそ、冷静に、そして賢く対処していくことが大切だと思います。みなさんも、お金のことで困ったら、まずは信頼できる情報源にアクセスしてみてくださいね。

合法的なファクタリングはこちらから!

ファクタリング審査激甘業者8選!誰でも通る?審査なしが危険な理由 | ファクログマガジン

ファクタリング全てが違法なのか?

詐欺まがいな業者が目立ちますが、ファクタリングそのものは違法ではありません。合法でサービスを提供している業者もあるので、見極めが大事なんです。

ファクタリングは基本的企業間のやり取りを行なうものなので、個人でも利用できるファクタリングは怪しいと思ってください。

では、合法なファクタリングはどんな仕組みで給与の前借ができるようになるのか、安全なファクタリング業者を利用するにはどんなことに注意したらいいかをご紹介します!

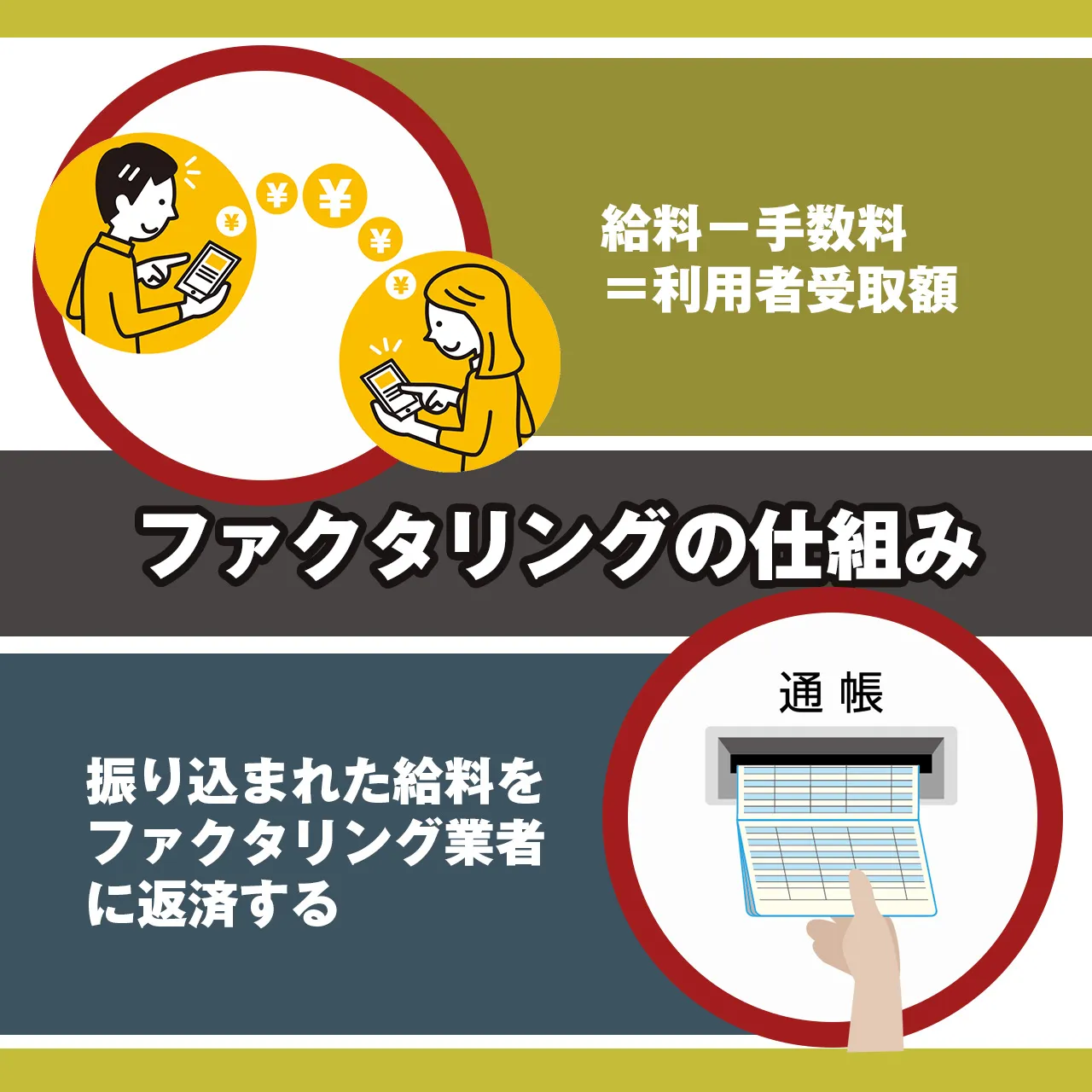

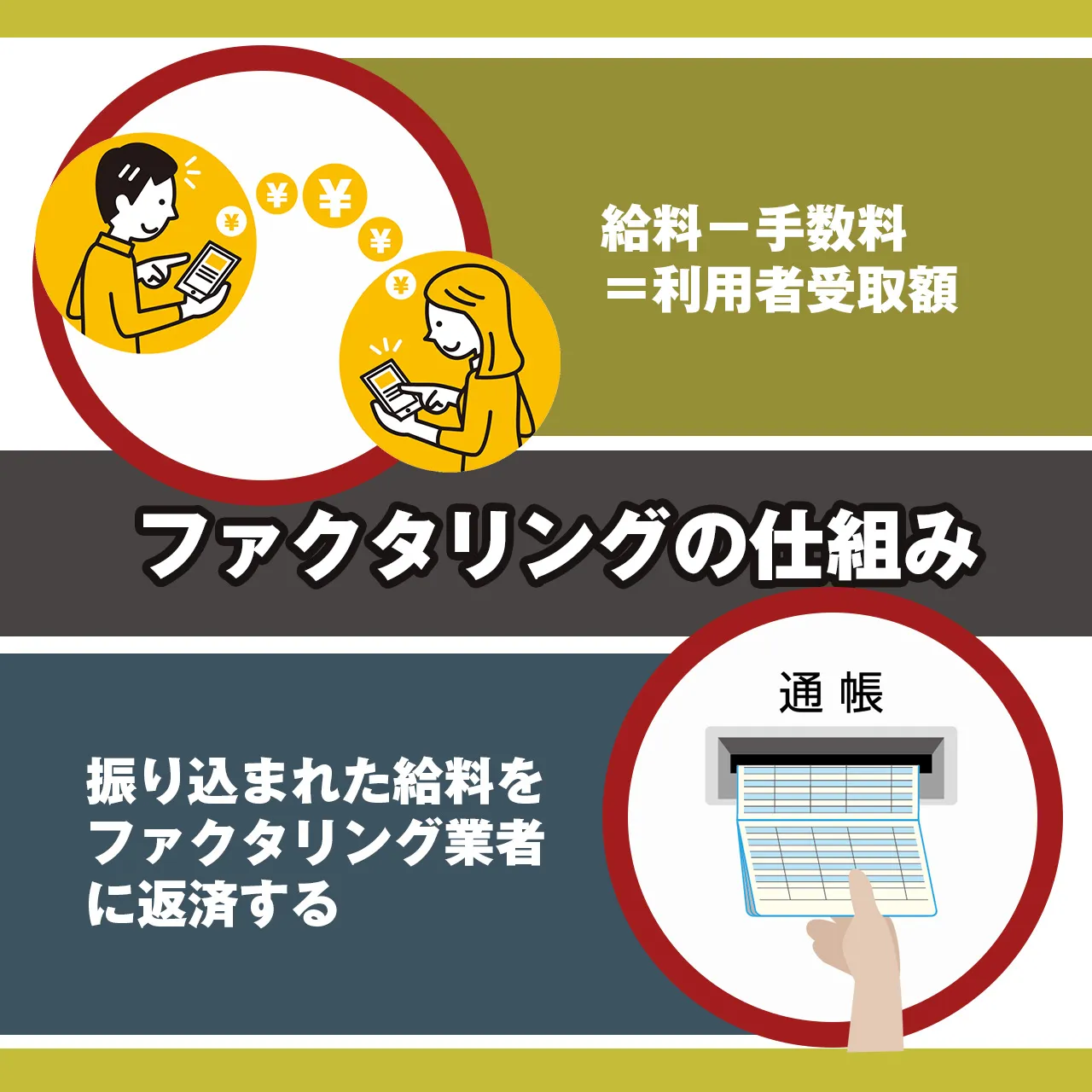

合法なファクタリングの仕組み

- 受け取る予定の給料の権利をファクタリング業者に渡す

- 給料-手数料=利用者受取額

- 勤務先から給料を受け取る

- 振り込まれた給料をファクタリング業者に支払う

ファクタリングの仕組みは、振り込まれる予定の給料を受け取る権利を業者に譲渡して行われます。

基本的に手数料は1.0~20%程度なので、お給料が20万円の場合、最大2万円の手数料がかかるということですね。

手数料を引いた額が利用者の手元に振り込まれ、最終的には職場から受け取った給料をファクタリング業者に渡して終わりです。

給与ファクタリングの利用には手数料がかかります。前借と言っても振り込まれる予定の給料まるまる前借できるわけではないので、利用する際は手数料をご確認ください。

かなこです

給与ファクタリングには2社間ファクタリングと3社間ファクタリングというのがあります。手数料を抑えたい場合は3社間をお選びください。

給与ファクタリングの特徴と注意点

まずご注目いただきたいのは手数料。相場(1.0~20%)を超える手数料がかかる場合は違うファクタリング業者の利用をご検討ください。

また、実際に振り込まれた給料の支払いは一括が基本です。分割払いOKのファクタリングは違法な可能性があるので注意が必要です。

その他、必要書類もご確認ください。見積書や契約書もなく手続きされることはほぼあり得ません。もし送付漏れがあった場合は再送を催促してください。

もし書類を送ってもらえない場合は怪しい業者かもしれないので、利用を控えることも視野に入れてくださいね。

代案!ファクタリングの使わずに乗り切る方法

実は会社の経営を立て直すための資金繰りはファクタリング以外で補える場合があります。経営が厳しくなり、余裕がなくなると目先のことしか見えなくなることもあると思います。

「金銭的に苦しい」そんな時はまず深呼吸してご自身の置かれた状況を見つめてください。会社を守り、あなた自身を守る方法が残っているかもしれませんよ。

中小企業支援制度を利用する

中小企業を対象とした支援制度があることはご存じですか?

- 補助金

- 金融支援

- 税制優遇

- 事業承継支援

- 取引支援

行政機関である中小企業課では、補助金や税制優遇など中小企業を対象とした取り組みを行なっています。

申請できる制度があればぜひご活用ください。相談窓口も設置されているため、経営のお悩みを解決できるかもしれません。

アコムやアイフルなどの消費者金融

大前提ですが、アコムやアイフルなどの消費者金融は利用されましたか?

今この記事を読んでいる方は、恐らく銀行などの融資はすでに利用されていると思います。そんな時に盲点になるのが大手消費者金融。

当たり前にテレビCMなどで目にする機会がありますが、意外と申込すらしていないケースもあるんです。

もしアコムやアイフル、レイクやプロミスなどの消費者金融を利用していない場合は一度お申込みください。怪しい業者を利用するよりよほど安全です。

ブラックOKの街金に借りる

銀行もダメ、消費者金融もダメ、そんな時にご検討いただきたいのはブラックOKの街金です。

街金と言うと危ない印象を持たれる方もいらっしゃいますが、以下でご紹介している企業は全て合法。安全な街金です。

| 業者名 |

金利 |

借入限度額 |

申込できる地域 |

登録番号 |

| セントラル |

年4.8〜18.0% |

300万円 |

全国 |

四国財務局長(9)第00083号 |

| ダイレクトワン |

年4.9〜18.0% |

300万円 |

全国 |

東海財務局長(14)第00027号 |

| フタバ |

年14.959~19.945% |

50万円 |

全国 |

東京都知事(4)第31502号 |

| フクホー |

年7.3〜20.0% |

200万円 |

全国 |

大阪府知事(6)第12736号 |

| いつも |

年4.8%~18.0% |

500万円 |

全国 |

大阪府知事(6)第12736号 |

| ベルーナノーティス |

年4.8%~18.0% |

300万円 |

全国 |

埼玉県知事(4)第03865号 |

| AZ |

年7.0〜18.0% |

200万円 |

全国 |

埼玉県知事(4)第03865号 |

| エイワ |

年17.9507〜19.9436% |

50万円 |

全国 |

関東財務局長(14)第00154号 |

| アロー |

年15.00%~19.94% |

200万円 |

全国 |

愛知県知事(5)第04195号 |

貸付条件や年利は業者によって異なりますが、まだ申込されていない場合は一度公式サイトをご確認ください。もしかすると会社とあなたの人生をサポートしてくれるかもしれませんよ

一発解決!ファクタリング詐欺で闇金みたいな高額手数料を請求されたら?

ファクタリング詐欺に遭ったとわかった方はまず返済を辞めて専門家にご相談ください。

今ここで詐欺被害に困っている方は、中小企業などの経営者と個人の方がいらっしゃると思います。

どちらも解決法は同じなので、ぜひご自身の状況に合わせて相談先をご検討ください。間違っても放置だけは辞めてくださいね。

140万円以下の被害は司法書士へ

残念ながらファクタリング詐欺=闇金のケースがほとんどです。そのため、相談先は闇金OKの事務所をお選びいただくとスムーズに解決いただけます。

元金(利息以外の借入額)140万円以下の方は司法書士にご相談いただくと、解決費用を抑えつつ、早くトラブルを解決できますよ。

140万円以上の場合は弁護士に相談

元金140万円以上の場合は弁護士にご相談ください。司法書士が取り扱える金額は140万円以下とされていますからね。

また、弁護士への相談も闇金の取り扱いがある事務所をお選びいただくと良いでしょう。相談の際は状況がわかるよう業者とのトーク履歴や通話の録音があるとよりスムーズです。

法テラスや「#188」の活用

「とにかく誰かに話したい」そんな方は法テラスや#188(消費者ホットライン)をご活用ください。どちらも解決のサポートをしてくれる窓口です。

ただし、法テラスや消費者ホットラインは直接ファクタリング詐欺を解決できないことがほとんど。弁護士や司法書士への仲介を行なっているため、解決までに時間を要する場合があります。

そのため、ファクタリング詐欺被害を早く解決したい方はは弁護士・司法書士に直接相談されることをおすすめします。

まとめ|ファクタリング詐欺の危険性と闇金やヤクザとの関係

ファクタリング詐欺の中身は闇金が運営していることがほとんどで、結果的に闇金に借金をするのと変わらないことがわかりましたね。

基本的に合法なファクタリング業者は個人との取引を行なっていないため、給料前払いのために給与ファクタリングを利用するのはお辞めください。その業者は恐らく闇金業者です。

また、ファクタリング詐欺にお悩みの方は早い段階で弁護士や司法書士にご相談ください。放置すればするほど被害が拡大するため、とにかく早くが鉄則です。

ファクタリングの他にも手段が残っている可能性もあるので、まずは深呼吸してご自身が置かれている状況をご確認ください。

あなたにはファクタリング以外の手段が残っているかもしれませんよ。